Todo el que tiene un préstamo bancario, una tarjeta de crédito, un crédito en un almacén o incluso un plan de celular postpago, está reportado en DataCrédito. Estar reportado no es malo, lo que es malo, es no estar reportado. El crédito o el préstamo, son una parte esencial del mundo en que vivimos, ya sea para estudiar, para comprar una casa, para invertir en un negocio, para apalancar proyectos personales, etc. Lo normal es “pedir plata prestada”, sin embargo, una de las variables más importantes a la hora de otorgar crédito o financiamiento, es el riesgo.

¡A nadie le gusta correr riesgos! Esto significa que el miedo “cuesta plata” como sociedad, vamos a explicarlo con el siguiente ejemplo:

Juan es un joven emprendedor de 30 años que necesita solicitar un préstamo a una entidad bancaria para poder empezar con un nuevo proyecto. Lo que sucede, es que Juan no cuenta con la suficiente experiencia crediticia y su puntaje de crédito es muy bajo. Para ello, Juan necesita demostrar que es una persona confiable y que podrá honrar sus deudas.

Las personas que no cuentan con experiencia crediticia, usuarios no bancarizados y sin reportes en centrales de riesgo como plan de acción, pueden empezar creando su historia de crédito con la apertura de un producto o servicio de telecomunicaciones, como por ejemplo: abrir una línea nueva de telefonía en plan postpago, pagar un plan mensual de internet fijo, adquirir un plan de datos móvil, entre otros. Este tipo de obligaciones son las que te comienzan a dar puntaje de crédito, porque esto demuestra que ya tienes una obligación reportada y, adicionalmente, son las de mayor accesibilidad en el mercado.

La apertura de una cuenta de telefonía móvil o algún producto de telecomunicaciones, funciona muy bien para empezar a construir tu reputación crediticia antes las entidades financieras o dadoras de crédito en Colombia.

Las personas que no están reportadas en centrales de riesgo, por lo general acuden al préstamo personal o al “Gota Gota”. Es ahí donde aparecen las centrales de riesgo como DataCrédito, “muchos creen que DataCrédito es una lista negra que solo existe para amargarle la vida a las personas”, pero eso no es verdad. DataCrédito es un sistema de reputación, esto quiere decir: que la función principal de las centrales de riesgo, es reducir las fricciones entre desconocidos, con el fin de darle la oportunidad a las personas de acceder a un crédito. Esto es algo que las centrales de información llevan haciendo durante años.

DataCrédito es un sistema de reputación que existe para facilitar la relación entre los que “piden plata prestada” y los que la prestan. Aunque, contrario a lo que las personas imaginan, lo malo es no estar reportado. Las personas que no han construido una reputación crediticia tienen menos acceso a préstamos, porque les queda demasiado difícil convencer a un banco o a cualquier entidad financiera de que son “buena paga”.

Quizás te pueda interesar: Beneficios de tener un reporte positivo ante las centrales de riesgo

Por supuesto, tener un sistema de reputación implica llevar un registro de lo bueno y también de lo malo. Si alguien incumple pagando sus préstamos eso se ve reflejado en el sistema de reputación. Pero, consecuentemente, también existen reportes cuando las personas son juiciosas con sus deudas. El dato curioso es que más del 92% de las obligaciones reportadas en Datacrédito, corresponde a información positiva. Así pues, cuando alguien dice “Me reportaron en DataCrédito” sería más preciso decir: me subieron o me bajaron el puntaje en DataCrédito.

El puntaje de crédito es un cálculo hecho a partir de la historia de crédito de las personas, es decir, a partir de nuestras propias decisiones. ¡Sabías que estar reportado en DataCrédito es muy bueno! Mantener una buena salud financiera es importante a la hora de solicitar algún crédito o préstamos ante cualquier entidad financiera o crediticia.

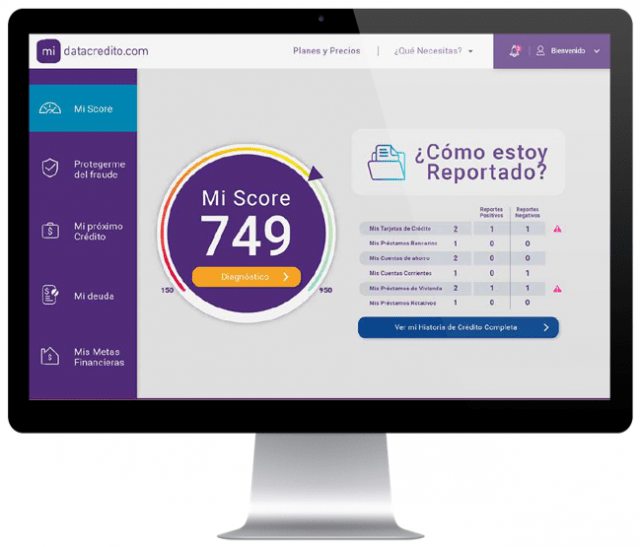

Si bien los bancos tienen sus propios criterios o políticas para otorgar crédito y financiamiento, debes saber que el puntaje no es el único elemento de juicio para otorgar un crédito. Lo cierto es, que en DataCrédito existe un número entre 150 y 950, que representa tu reputación como deudor (puntaje de crédito).

¿Cómo se define este cálculo?

El puntaje de crédito se define por distintas variables; es un análisis estadístico que permite predecir la probabilidad de cumplimiento del titular de la información. ¿Qué significa esto? A mayor puntaje, menor es el riesgo de incumplimiento en una futura obligación. El puntaje de crédito mide una serie de variables, tales como:

- Endeudamiento.

- Hábitos de pago.

- Experiencia crediticia.

- Composición del portafolio: cuántos productos financieros tienes abiertos y qué productos son, ej: créditos de libre inversión, crédito hipotecario, crédito rotativo, etc.

- Entre 677 y 748 es el promedio del puntaje de crédito de los colombianos.

- En general, estos son los valores que están inmersos dentro de una evaluación de score.

Tips para aumentar el Puntaje de Crédito

¿Estás planeando solicitar la apertura de un crédito? o ¿Estás pensando en pedir un préstamo para alcanzar una meta? Para obtenerlo, las entidades financieras tendrán en cuenta tu Puntaje de Crédito. Para Obtener un buen puntaje debes procurar mantener buenos hábitos financieros, estos son algunos:

- Hacer una buena planeación financiera.

- Pagar a tiempo tus obligaciones.

- No sobreendeudarse.

- Usar la tarjeta de crédito de forma responsable.

- Nunca usar el máximo cupo de tus productos financieros.

- Gastar según tu flujo de caja.

- Acumular una buena experiencia crediticia.

- No tener un cupo mayor al 60% en tus tarjetas de crédito.

- Diferir el pago de las obligaciones a una cuota.

- Demostrar un comportamiento estable y honrar todas tus obligaciones.

Si tu puntaje es bajo ¡no te preocupes!, puedes recuperarlo pero no será de inmediato. Empieza primero poniéndote al día con las obligaciones en mora y aplica los hábitos financieros que te mencionamos anteriormente. ¡Antes de ir al banco es importante saber si estás preparado!

También te puede interesar: No te dejes engañar – No pagues tramitadores para “salir de DataCrédito”

¿Qué debo hacer para subir mi puntaje en DataCrédito?

Ponerse al día: las personas que tienen saldos en mora deben ponerse al día con sus obligaciones crediticias para mejorar su puntaje de crédito, es decir, las personas que tienen reportes negativos vigentes, deben empezar a pagar de manera oportuna las cuotas de sus obligaciones en las fecha de corte correspondiente y mantenerse financieramente saludable.

Para ello, existe midatacredito.com, es un sistema de prevención del fraude, que permite a los ciudadanos colombianos y extranjeros conocer, administrar y mejorar su historia de crédito, después de hacer la validación de identidad. Este es un servicio que te permite ver tu puntaje de crédito, como también, tu historia de crédito, e incluso, tener un idea mucho más clara de qué hacer para mejorar tu reputación en el mundo financiero.

Ahora que ya tienes más claro lo que hace DataCrédito y lo que no, te invitamos a ingresar a midatacredito.com para que valides toda tu información financiera actual y, sobre todo, conocer tu puntaje de crédito para que no sigas preguntándote ¿por qué el banco no te aprobó el crédito que solicitaste? ¡Deja las corazonadas! Empieza a cambiar tu vida financiera.

Conoce tu perfil crediticio y puntaje de Datacrédito en midatacredito

Acelera tu vida financiera mejorando tu puntaje de crédito.

38 comments

Teresa alape

junio 11, 2021 at 3:16 pm

Buenos dias como hago para saber si me encuentro reportado en data credito

Datacrédito Empresas

enero 18, 2022 at 12:57 pm

Hola, ? Ingresa ahora a http://www.midatacredito.com y regístrate para conocer el estado de tus reportes desde la comodidad de tu hogar.✅

En Midatacrédito tu bienestar personal y financiero son nuestra prioridad, evita desplazamientos innecesarios y comienza a planear un mejor futuro financiero.? Para conocer tu puntaje debes acceder a un plan de pago.

Pingback: ¿Las personas reportadas negativamente pueden solicitar un crédito?

León Jaime vasco molina

julio 23, 2021 at 6:06 pm

Trago ya calificación B en davivienda por una mora desde hace un año que fue cancelada a los dos meses por efectos de la pandemia.

No veo el porqué no me la han retirado. Me están perjudicando.

70032533

Datacrédito Empresas

enero 14, 2022 at 4:43 pm

Hola, ? Ingresa ahora a http://www.midatacredito.com y regístrate para conocer el estado de tus reportes desde la comodidad de tu hogar.✅

En Midatacrédito tu bienestar personal y financiero son nuestra prioridad, evita desplazamientos innecesarios y comienza a planear un mejor futuro financiero.? Para conocer tu puntaje debes acceder a un plan de pago.

Yaquelin

agosto 5, 2021 at 3:16 pm

Necesito recojer una deuda de un banco a otro y mi puntaje es muy bajo

Datacrédito Empresas

enero 18, 2022 at 12:41 pm

¡Hola! Mejorar tu score es un proceso que puede tomar algunos meses mientras ajustas tu perfil crediticio, dado que tanto tu situación actual como tu comportamiento histórico son tenidos en cuenta en el cálculo del score de crédito.

Hay variables de fácil y rápido manejo, como pagar a tiempo y disminuir los saldos de tus créditos. Hay otras variables que tienen un impacto en el tiempo, como lo es tu experiencia crediticia, o el número de créditos abiertos y cerrados.

Lo importante es que analices tu perfil de crédito y entiendas como manejar los factores que se encuentran en el diagnóstico financiero y que inciden en tu nivel de atractivo y riesgo crediticio para el mercado. Con el tiempo, esto se traduce en un mejor score de crédito.

Ingresa a este link para conocer más acerca de tu puntaje :https://www.datacreditoempresas.com.co/blog-datacredito-empresas/como-funciona-el-puntaje-de-datacredito/

Jesus Antonio castro hernandez

septiembre 9, 2021 at 8:38 pm

Necesito acelerar mi vida financiera

Datacrédito Empresas

enero 18, 2022 at 12:46 pm

Mejorar tu score es un proceso que puede tomar algunos meses mientras ajustas tu perfil crediticio, dado que tanto tu situación actual como tu comportamiento histórico son tenidos en cuenta en el cálculo del score de crédito.

Hay variables de fácil y rápido manejo, como pagar a tiempo y disminuir los saldos de tus créditos. Hay otras variables que tienen un impacto en el tiempo, como lo es tu experiencia crediticia, o el número de créditos abiertos y cerrados.

Lo importante es que analices tu perfil de crédito y entiendas como manejar los factores que se encuentran en el diagnóstico financiero y que inciden en tu nivel de atractivo y riesgo crediticio para el mercado. Con el tiempo, esto se traduce en un mejor score de crédito.

Ingresa a este link para conocer más acerca de tu puntaje :https://www.datacreditoempresas.com.co/blog-datacredito-empresas/como-funciona-el-puntaje-de-datacredito/

Gerardo García

septiembre 14, 2021 at 11:39 am

Yo tuve un atraso con creditel x razones de salud hice refinanciamiento y estoy al día pero no puedo acceder a préstamos porque tengo una mala calificación del BCU pido por favor que se revea mi situación ya qué es la única forma de poder seguir adelante si logro obtener un préstamo y liquidar todo y quedar con una sóla cuota desde ya gracias

Datacrédito Empresas

enero 18, 2022 at 12:47 pm

Hola.? Debes tener en cuenta que la aprobación de un crédito no solo se basa en el puntaje sino también en las políticas internas de cada entidad, el monto solicitado, los ingresos de la persona entre otros factores.✅

En términos generales a mayor puntaje, mayores son las probabilidades de acceder a un crédito. Puntajes bajos no necesariamente implican la negación del crédito, pero se dificulta el otorgamiento cuando el score es muy bajo. Por eso es tan importante conocer y administrar tu score.✅

Con la herramienta Score de Crédito de midatacredito, podrás analizar tus oportunidades en el mercado crediticio, al calcular el porcentaje de los créditos que han sido aprobados con un puntaje menor o igual al tuyo.?

Verás la información detallada en el caso de créditos hipotecarios, préstamos de libre inversión, tarjetas de crédito, productos de telecomunicaciones y créditos en el sector real y cooperativo. Ingresa ya a http://www.midatacredito.com ?

Franluis Daniels

septiembre 27, 2021 at 11:16 pm

Me interesa subir mi puntaje

Datacrédito Empresas

enero 18, 2022 at 12:48 pm

¡Hola! 😀 Mejorar tu score es un proceso que puede tomar algunos meses mientras ajustas tu perfil crediticio, dado que tanto tu situación actual como tu comportamiento histórico son tenidos en cuenta en el cálculo del score de crédito.

Hay variables de fácil y rápido manejo, como pagar a tiempo y disminuir los saldos de tus créditos. Hay otras variables que tienen un impacto en el tiempo, como lo es tu experiencia crediticia, o el número de créditos abiertos y cerrados.

Lo importante es que analices tu perfil de crédito y entiendas como manejar los factores que se encuentran en el diagnóstico financiero y que inciden en tu nivel de atractivo y riesgo crediticio para el mercado. Con el tiempo, esto se traduce en un mejor score de crédito.

Ingresa a este link para conocer más acerca de tu puntaje :https://www.datacreditoempresas.com.co/blog-datacredito-empresas/como-funciona-el-puntaje-de-datacredito/

Andrés ladino

octubre 17, 2021 at 4:17 am

Buen día si tengo un reporte negativo con un banco como hago para pasar un derecho de petición si ya pague hace un año la deuda y me encuentro en paz y salvo

Gracias

Datacrédito Empresas

enero 18, 2022 at 12:53 pm

Hola Andres, para realizar tus solicitudes o averiguar sobre el avance de tu solicitud, te recomendamos acceder a https://www.datacredito.com.co/habeas-data.jsp#solicitudReclamos

Julio

noviembre 1, 2021 at 7:20 am

Busco préstamo para inicio de un negocio

Datacrédito Empresas

enero 18, 2022 at 12:55 pm

¡Hola! 😀 Debes tener en cuenta que la aprobación de un crédito no solo se basa en el puntaje o historial, sino también en las políticas internas de cada entidad, el monto solicitado, los ingresos de la persona entre otros factores.

En términos generales a mayor puntaje, mayores son las probabilidades de acceder a un crédito. Puntajes bajos no necesariamente implican la negación del crédito, pero se dificulta el otorgamiento cuando el score es muy bajo. Por eso es tan importante conocer y administrar tu score.

Con la herramienta Score de Crédito de midatacredito, podrás analizar tus oportunidades en el mercado crediticio, al calcular el porcentaje de los créditos que han sido aprobados con un puntaje menor o igual al tuyo.

Verás la información detallada en el caso de créditos hipotecarios, préstamos de libre inversión, tarjetas de crédito, productos de telecomunicaciones y créditos en el sector real y cooperativo.

Julio

noviembre 1, 2021 at 7:22 am

Me gustaría que me aprobaran un prestamo

Datacrédito Empresas

enero 18, 2022 at 12:57 pm

¡Hola! 😀 Debes tener en cuenta que la aprobación de un crédito no solo se basa en el puntaje o historial, sino también en las políticas internas de cada entidad, el monto solicitado, los ingresos de la persona entre otros factores.

En términos generales a mayor puntaje, mayores son las probabilidades de acceder a un crédito. Puntajes bajos no necesariamente implican la negación del crédito, pero se dificulta el otorgamiento cuando el score es muy bajo. Por eso es tan importante conocer y administrar tu score.

Con la herramienta Score de Crédito de midatacredito, podrás analizar tus oportunidades en el mercado crediticio, al calcular el porcentaje de los créditos que han sido aprobados con un puntaje menor o igual al tuyo.

Verás la información detallada en el caso de créditos hipotecarios, préstamos de libre inversión, tarjetas de crédito, productos de telecomunicaciones y créditos en el sector real y cooperativo.

Wilson castillo barrios

noviembre 7, 2021 at 12:34 am

Yo quiero saber si tengo reporte negativos

Datacrédito Empresas

enero 18, 2022 at 12:58 pm

Hola, ? Ingresa ahora a http://www.midatacredito.com y regístrate para conocer el estado de tus reportes desde la comodidad de tu hogar.✅

En Midatacrédito tu bienestar personal y financiero son nuestra prioridad, evita desplazamientos innecesarios y comienza a planear un mejor futuro financiero.? Para conocer tu puntaje debes acceder a un plan de pago.

Paola

noviembre 10, 2021 at 6:12 am

Buenos días, es posible que pagando suban el puntaje de datacredito y le borren las cuentas que se tienen negativa en una hora?

Datacrédito Empresas

enero 14, 2022 at 4:14 pm

Hola.? Debes tener en cuenta que la aprobación de un crédito no solo se basa en el puntaje sino también en las políticas internas de cada entidad, el monto solicitado, los ingresos de la persona entre otros factores.✅

En términos generales a mayor puntaje, mayores son las probabilidades de acceder a un crédito. Puntajes bajos no necesariamente implican la negación del crédito, pero se dificulta el otorgamiento cuando el score es muy bajo. Por eso es tan importante conocer y administrar tu score.✅

Con la herramienta Score de Crédito de midatacredito, podrás analizar tus oportunidades en el mercado crediticio, al calcular el porcentaje de los créditos que han sido aprobados con un puntaje menor o igual al tuyo.?

Verás la información detallada en el caso de créditos hipotecarios, préstamos de libre inversión, tarjetas de crédito, productos de telecomunicaciones y créditos en el sector real y cooperativo. Ingresa ya a http://www.midatacredito.com ?

Cristian Alexis

diciembre 29, 2021 at 7:50 pm

Buenas noches lo que pasa es yo ya pagué hace mucho rato y todavía estoy reportado solicito quién me quite la grata crédito

Datacrédito Empresas

enero 11, 2022 at 11:52 am

¡Hola! 😀 una vez pagadas las deudas, los ciudadanos que se acojan a esta ley podrán ver cómo los reportes negativos son eliminados a más tardar seis meses después. Para el caso de las obligaciones que hubieran permanecido en mora por un período inferior a seis meses, el reporte negativo se eliminará cuando se cumpla el mismo tiempo de la mora.

Aquellos que están al día con el pago de la deuda desde antes de que la ley fuera sancionada será eliminado su reporte cuando cumplan seis meses de reporte y, si este plazo ya se cumplió, saldrán inmediatamente te invitamos a dar clic sobre el siguiente enlace: ? http://www.leyborronycuentanueva.com/

Datacrédito Empresas

enero 11, 2022 at 5:32 pm

¡Hola! 😀 una vez pagadas las deudas, los ciudadanos que se acojan a esta ley podrán ver cómo los reportes negativos son eliminados a más tardar seis meses después. Para el caso de las obligaciones que hubieran permanecido en mora por un período inferior a seis meses, el reporte negativo se eliminará cuando se cumpla el mismo tiempo de la mora.

Aquellos que están al día con el pago de la deuda desde antes de que la ley fuera sancionada será eliminado su reporte cuando cumplan seis meses de reporte y, si este plazo ya se cumplió, saldrán inmediatamente te invitamos a dar clic sobre el siguiente enlace: ? http://www.leyborronycuentanueva.com/

PAOLA C

febrero 1, 2022 at 6:50 pm

Hola ? tengo vida crediticia, manejo varios productos y obligación en varias entidades financieras pero quisiera saber a qué días exactamente se refieren con pago oportuno para poder subir mi puntaje, es decir: si tengo un crédito donde mi fecha de pago mensualmente en esa obligación son los 3 de cada mes CUAL sería el día o LOS días de pago oportuno y quisiera saber si existe un número exacto de días para que mi puntaje aumente de acuerdo a los pagos realizados.

Sucede que yo cancelo antes del día de pago pactado, a veces 5 días antes, a veces 10 días antes o 1 antes pero no sé cuál es el día correcto y que me favorece para aumentar el puntaje.

Gracias

Datacrédito Empresas

febrero 28, 2022 at 3:45 pm

¡Hola! 😀 mejorar tu score es un proceso que puede tomar algunos meses mientras ajustas tu perfil crediticio, dado que tanto tu situación actual como tu comportamiento histórico son tenidos en cuenta en el cálculo del score de crédito.

Hay variables de fácil y rápido manejo, como pagar a tiempo y disminuir los saldos de tus créditos. Hay otras variables que tienen un impacto en el tiempo, como lo es tu experiencia crediticia, o el número de créditos abiertos y cerrados.

Lo importante es que analices tu perfil de crédito y entiendas como manejar los factores que se encuentran en el diagnóstico financiero y que inciden en tu nivel de atractivo y riesgo crediticio para el mercado. Con el tiempo, esto se traduce en un mejor score de crédito.

https://www.datacreditoempresas.com.co/blog-datacredito-empresas/estrategias-para-mejorar-tu-puntaje-de-credito/

Deysi Villalba

febrero 13, 2022 at 3:33 pm

Revisar el data crédito frecuentemente afecta mi Score disminuyendo el puntaje ?

Datacrédito Empresas

febrero 28, 2022 at 3:59 pm

Hola. Consultar tu puntaje no lo baja, el puntaje solo se ve modificado cuando solicitas un crédito y la entidad donde lo solicita te consulta. Esto es conocido como “huella de consulta”

Carolina orjuela

febrero 15, 2022 at 4:57 pm

Buenas tardes tengo una inquietud yo aparezo en datacredito en estado POSITIVO, pero siempre que aplico para un crédito de minimo consumo me lo rechazan. Adicional no tengo nada a mi nombre. Mi pregunta es porque me niegan los creditos? Oh como hago para aumentar puntaje?

Datacrédito Empresas

febrero 28, 2022 at 4:53 pm

Hola.? Debes tener en cuenta que la aprobación de un crédito no solo se basa en el puntaje sino también en las políticas internas de cada entidad, el monto solicitado, los ingresos de la persona entre otros factores.✅

En términos generales a mayor puntaje, mayores son las probabilidades de acceder a un crédito. Puntajes bajos no necesariamente implican la negación del crédito, pero se dificulta el otorgamiento cuando el score es muy bajo. Por eso es tan importante conocer y administrar tu score.✅

Con la herramienta Score de Crédito de midatacredito, podrás analizar tus oportunidades en el mercado crediticio, al calcular el porcentaje de los créditos que han sido aprobados con un puntaje menor o igual al tuyo.?

Verás la información detallada en el caso de créditos hipotecarios, préstamos de libre inversión, tarjetas de crédito, productos de telecomunicaciones y créditos en el sector real y cooperativo. Ingresa ya a http://www.midatacredito.com ?

Viviana

febrero 18, 2022 at 2:02 pm

Pagar una Linea postpago sirve para que el puntaje de score suba ? Ya que Estoy aún con reporte negativo por una deuda ya que pague hace seis meses.

Datacrédito Empresas

febrero 28, 2022 at 4:56 pm

¡Hola! 😀 mejorar tu score es un proceso que puede tomar algunos meses mientras ajustas tu perfil crediticio, dado que tanto tu situación actual como tu comportamiento histórico son tenidos en cuenta en el cálculo del score de crédito.

Hay variables de fácil y rápido manejo, como pagar a tiempo y disminuir los saldos de tus créditos. Hay otras variables que tienen un impacto en el tiempo, como lo es tu experiencia crediticia, o el número de créditos abiertos y cerrados.

Lo importante es que analices tu perfil de crédito y entiendas como manejar los factores que se encuentran en el diagnóstico financiero y que inciden en tu nivel de atractivo y riesgo crediticio para el mercado. Con el tiempo, esto se traduce en un mejor score de crédito.

https://www.datacreditoempresas.com.co/blog-datacredito-empresas/estrategias-para-mejorar-tu-puntaje-de-credito/

Angelica Romero

marzo 1, 2022 at 3:36 pm

No funciona la página de datacredito, no deja consultar nada. Ya envié la solicitud por correo y no dan respuesta. Quiero consultar el puntaje, pero desde octubre no permite el ingreso.

Datacrédito Empresas

marzo 9, 2022 at 4:31 pm

¡Hola! puedes realizar tu consulta presencial en nuestra sede en Bogotá Avenida Las Américas # 62-84, locales 71 y 72 piso 2. Horario : de 9 a 1pm

y de lunes a viernes de 8 am a 4 pm.

Jhonny

marzo 8, 2022 at 1:09 am

Más o menos cuántos puntos sube mensualmente mi score si tengo un buen comportamiento de pago

Datacrédito Empresas

marzo 9, 2022 at 4:28 pm

¡Hola! 😀 mejorar tu score es un proceso que puede tomar algunos meses mientras ajustas tu perfil crediticio, dado que tanto tu situación actual como tu comportamiento histórico son tenidos en cuenta en el cálculo del score de crédito.

Hay variables de fácil y rápido manejo, como pagar a tiempo y disminuir los saldos de tus créditos. Hay otras variables que tienen un impacto en el tiempo, como lo es tu experiencia crediticia, o el número de créditos abiertos y cerrados.

Lo importante es que analices tu perfil de crédito y entiendas como manejar los factores que se encuentran en el diagnóstico financiero y que inciden en tu nivel de atractivo y riesgo crediticio para el mercado. Con el tiempo, esto se traduce en un mejor score de crédito.

https://www.datacreditoempresas.com.co/blog-datacredito-empresas/estrategias-para-mejorar-tu-puntaje-de-credito/